Prezado(a) Cliente,

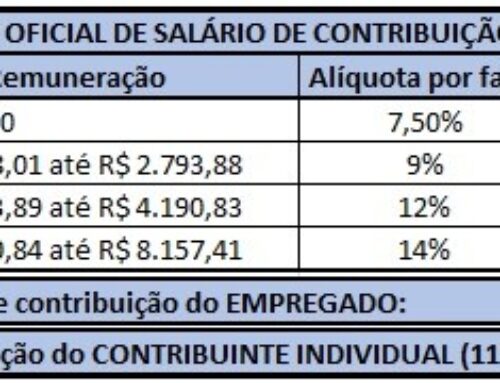

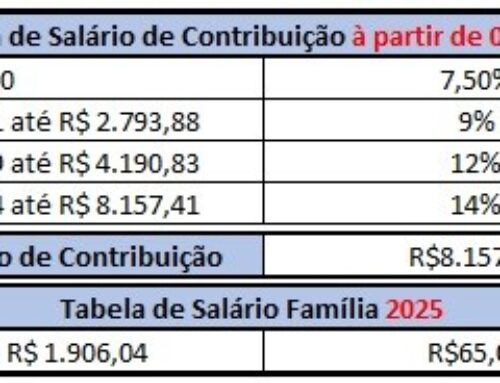

Com a aprovação da Reforma da Previdência (Ementa Constitucional Nº 103/2019) e a publicação da Portaria Interministerial MPS/MF Nº 2 de 11/01/2024 (DOU 12/01/2024), o cálculo da Contribuição Previdenciária (INSS), à partir de Janeiro/2024, deve ser feito através da NOVA REGRA DE CÁLCULO, de modo que as alíquotas sejam aplicadas de forma progressiva sobre o salário de contribuição do segurado, incidindo cada alíquota sobre a faixa de valores compreendida nos respectivos limites.

Para melhor compreensão deste cálculo, abaixo exemplificações:

EXEMPLO 1:

Empregado com salário de contribuição no valor de R$ 1.500,00:

À partir de Janeiro/2024, a alíquota efetiva será de 7,59% e o cálculo do INSS descontado será de R$ 113,82.

O cálculo à partir de Janeiro/2024 deve ser feito da seguinte forma:

Alíquota 1 completa: R$ 1.412,00 x 7,50% = R$ 105,90.

Alíquota 2 residual: R$ 88,00 x 9% = R$ 7,92.

O cálculo dessa alíquota ocorre a partir da diferença de R$ 1.500,00 (salário recebido pelo empregado enquadrado na 2ª faixa de alíquota) – R$ 1.412,00 (base de cálculo da 1ª faixa de renda, sobre a qual já houve incidência). Assim, R$ 1.500,00 – R$ 1.412,00 = R$ 88,00, sobre o qual incide 9%.

Resultado Final: soma-se do INSS da Alíquota 1 e da Alíquota 2: R$ 105,90 + R$ 7,92 = R$ 113,82 que corresponde à uma alíquota efetiva de 7,59%.

EXEMPLO 2:

Empregado com salário de contribuição no valor de R$ 4.800,00.

À partir de Janeiro/2024, a alíquota efetiva será de 10,23% e o cálculo do INSS descontado será de R$ 490,82.

O cálculo à partir de Janeiro/2023 deve ser feito da seguinte forma:

Alíquota 1 completa: R$ 1.412,00 x 7,50% = R$ 105,90

Alíquota 2 completa: R$ 1.254,68 x 9% = R$ 112,92

A aplicação dessa alíquota ocorre a partir da diferença de R$ 2.666,68 (limite da 2ª faixa de renda) – R$ 1.412,00 (base de cálculo da 1ª faixa de renda, sobre a qual já houve incidência). Assim, R$ 2.666,68 – R$ 1.412,00 = R$ 1.254,68 sobre o qual incide 9%.

Alíquota 3 completa: R$ 1.333,35 x 12% = R$ 160,00

A aplicação dessa alíquota ocorre a partir da diferença de R$ 4.000,03 (limite da 3ª faixa de renda) – R$ 2.666,68 (limite da 2ª faixa de renda, sobre a qual já houve incidência). Assim: R$ 4.000,03 – R$ 2.666,68 = R$ 1.333,35 sobre este valor incide 12%.

Alíquota 4 residual: R$ 799,97 x 14% = R$ 112,00

A aplicação dessa alíquota ocorre a partir da diferença de R$ 4.800,00 (salário recebido pelo empregado enquadrado na 4ª faixa de renda) – R$ 4.000,03 (limite da 3ª faixa de renda, sobre a qual já houve incidência). Assim: R$ 4.800,00 – R$ 4.000,03 = R$ 799,97 sobre este valor incide 14%.

Resultado Final: soma-se do INSS das Alíquotas 1, 2, 3 e 4: R$ 105,90 + R$ 112,92 + R$ 160,00 + R$ 112,00 = R$ 490,82 que corresponde à uma alíquota efetiva de 10,23%.

EXEMPLO 3:

Empregado com salário de contribuição no valor de R$ 8.000,00.

À partir de Janeiro/2024, a alíquota efetiva será de 11,36% e o cálculo do INSS descontado será de R$ 908,86.

Alíquota 1 completa: R$ 1.412,00 x 7,50% = R$ 105,90

Alíquota 2 completa: R$ 1.254,68 x 9% = R$ 112,92

A aplicação dessa alíquota ocorre a partir da diferença de R$ 2.666,68 (limite da 2ª faixa de renda) – R$ 1.412,00 (base de cálculo da 1ª faixa de renda, sobre a qual já houve incidência). Assim, R$ 2.666,68 – R$ 1.412,00 = R$ 1.254,68 sobre o qual incide 9%.

Alíquota 3 completa: R$ 1.333,35 x 12% = R$ 160,00

A aplicação dessa alíquota ocorre a partir da diferença de R$ 4.000,03 (limite da 3ª faixa de renda) – R$ 2.666,68 (limite da 2ª faixa de renda, sobre a qual já houve incidência). Assim: R$ 4.000,03 – R$ 2.666,68 = R$ 1.333,35 sobre este valor incide 12%.

Alíquota 4 completa: R$ 3.650,55 x 14% = R$ 511,07

A aplicação dessa alíquota ocorre a partir da diferença de R$ 7.786,02 (teto da 4ª faixa de renda) – R$ 4.000,03 (limite da 3ª faixa de renda, sobre a qual já houve incidência). Assim, R$ 7.786,02 – R$ 4.000,03 = R$ 3.785,99 sobre o qual incide 14%.

Resultado Final: soma-se do INSS das Alíquotas 1, 2, 3 e 4: R$ 105,90 + R$ 112,92 + R$ 160,00 + R$ 530,04 = R$ 908,86 que corresponde à uma alíquota efetiva de 11,36% sobre a remuneração total de R$ 8.000,00 ou 11,67% sobre o teto do salário de contribuição (R$ 7.786,02).

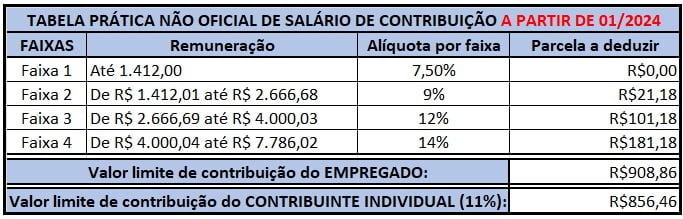

CÁLCULO DO INSS À PARTIR DE JANEIRO/2024 (01/2024) COM A TABELA PRÁTICA SIMPLIFICADA

Além da maneira oficial de cálculo, conforme exposto acima, também é possível calcular o INSS pela TABELA SIMPLIFICADA (Não Oficial) ABAIXO. Realizando os cálculos com a tabela abaixo, é possível que haja divergências de centavos dos valores efetivamente devidos/descontados. Contudo, para simples conferência, o método de cálculo é mais simples, conforme exemplificaremos abaixo.

EXEMPLO 1:

Empregado com salário de contribuição no valor de R$ 1.500,00:

Para o cálculo, classifica-se o salário de contribuição conforme as faixas, aplica-se a respectiva alíquota e deduz a parcela a deduzir. Assim temos:

R$ 1.500,00 x 9% (Faixa 2) = R$ 135,00 – R$ 21,18 (parcela a deduzir) = R$ 113,82.

EXEMPLO 2:

Empregado com salário de contribuição no valor de R$ 4.800,00.

Para o cálculo, classifica-se o salário de contribuição conforme as faixas, aplica-se a respectiva alíquota e deduz a parcela a deduzir. Assim temos:

R$ 4.800,00 x 14% (Faixa 4) = R$ 672,00 – R$ 181,18 (parcela a deduzir) = R$ 490,82

EXEMPLO 3:

Empregado com salário de contribuição no valor de R$ 8.000,00.

Para o cálculo, classifica-se o salário de contribuição conforme as faixas, aplica-se a respectiva alíquota e deduz a parcela a deduzir. Assim temos:

R$ 7.786,02 (teto do salário de contribuição) x 14% (Faixa 4) = R$ 1.090,04- R$ 181,18 (parcela a deduzir) = R$ 908,86¹

¹Observação: Na tabela simplificada, em razão de arredondamentos dos números centesimais, pode haver uma pequena variação dos centavos.

Esclarecemos ainda que, para o cálculo do INSS dos Contribuintes Individuais (pró-labores, RPA’s autônomos, etc), a alíquota de INSS continua fixa em 11% e poderá ser calculado pelo SAL – Sistema de Acréscimos Legais da Receita Federal, através deste link.

Para maiores esclarecimentos gentileza entrar em contato.

Scalabrini & Associados | Divisão de Pessoal

Deixar um comentário